هنگامی که به دنبال بهترین استراتژی جهت سرمایه گذاری بیت کوین هستید مهم است که تمامی گزینه ها را در نظربگیرید و فقط چیزهایی که در رسانه ها گفته می شود را مد نظر قرار ندهید. این راهنما مزایا و معایب تمامی بخش ها و استراتژیهای سرمایهگذاری بیتکوین را نشان میدهد تا به شما کمک کند راهبرد مناسب خود را در این زمینه پیدا کنید.

استراتژی سرمایه گذاری بیت کوین

1) ارزش میانگین بیت کوین بر مبنای دلار

همه سرمایه گذاران تحقیقاتی را در مورد بیت کوین انجام میدهند تا با ساده ترین استراتژی ها بتوانند سرمایه گذاری خودشان را به انجام برسانند که در دراز مدت نتایجش پدیدار خواهد شد.

با این استراتژی سرمایهگذاری بیتکوین، سرمایهگذاران به سادگی یک مقدار یکسان را به صورت یکجا از بیتکوین را خریداری میکنند و سپس آن را برای مدت طولانی نگه میدارند، به این امید که عرضه محدود و افزایش پذیرش آن در نهایت باعث افزایش ارزش بیت کوین نیز بشود و به این دسته از افراد سود برساند.

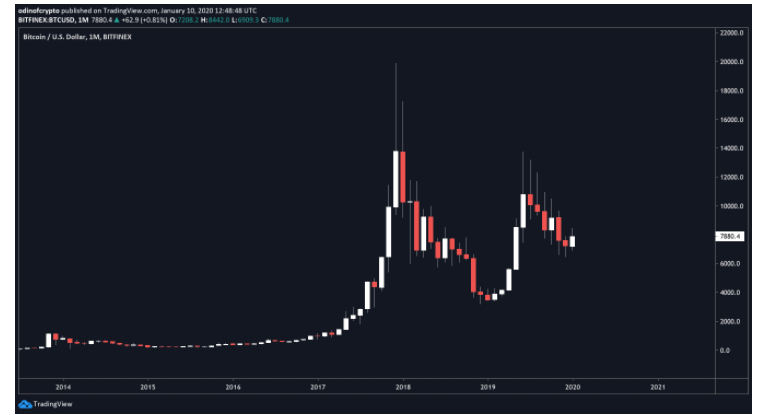

با این حال، یک مشکل عمده در این بخش از استراتژی سرمایه گذاری بیت کوین وجود دارد، زیرا واقعیتی و جود دارد که نشان میدهد بیت کوین نسبت به بسیاری از دارایی های سنتی مانند طلا، سهام و ارزها بی ثبات تر است و این موضوع نادیده گرفته می شود. میتوان گفت تنها در سال 2019، قیمت بیت کوین به 13775 دلار و به 3394 دلار نیز رسیده است.

به این ترتیب، اگر با حداکثر قیمتی که بیت کوین داشت، سرمایه گذاری کرده بودید، ممکن بود که لازم باشد مدتی صبر کنید تا بیت کوین از این مقدار نیز فراتر رود، در حالی که سرمایه گذاری در حالی که بیت کوین در پایین ترین قیمت خودش قرار دارد، می تواند سود را به مراتب برایتان بیشتر نماید.

با توجه به آنچه گفته شد، تشخیص سطح بالای یک روند صعودی، و نزولی در شیب یک نمودار می تواند روند انجام کارها را برای ما آسان سازد، زیرا بازار اغلب به گونهای حرکت میکند که پیشبینی آن دشوار است. به همین دلیل، عموماً تصور میشود که سرمایهگذاری تدریجی در بیتکوین میتواند منبعی مطمئن برای سرمایه های ما باشد. سرمایهگذاریهایی با مبالغ کمتر و مناسب می توانید یک حس رضایت را به شما در خصوص سرمایه گذاری هایی که انجام می دهید هدیه دهد.

این استراتژی سرمایه گذاری به عنوان میانگین هزینه دلاری (DCA) شناخته می شود و هدف آن کاهش تأثیر نوسانات در هنگام انجام یک سرمایه گذاری بزرگ خواهد بود.

به طور کلی بررسی میانگین هزینه های دلاری، می تواند برخی مولفه های مرتبط با خرید بیتکوین را از بین ببرد و با کمک به معاملهگران، سرمایهگذاری مبالغ زیاد در زمان هایی را برای شما فراهم آورد که تغییراتی هم در قیمت ها ایجاد می نماید.

با این حال تغییر در قیمت ها نیز به یک تلاش نیاز دارد، زیرا تعداد زیادی معامله در یک زمان باید انجام شود. خوشبختانه، پلتفرمهایی مانند کوین بیس و کوین بیتز به کاربران اجازه میدهند تا به طور خودکار سرمایهگذاری منظمی را که می خواهند انجام دهند.

برای بررسی میانگین هزینه های دلاری در خرید و فروش بیت کوین، اگر هر هفته به مدت دو سال از تاریخ 01 دسامبر 2017 به ارزش 10 دلار بیتکوین خریداری میکردید، کل مبلغ سرمایهگذاری شما 1050 دلار بود که اکنون به ارزش 1232 دلار (+17 درصد) ارزش داشت.

برعکس، یک سرمایه گذاری 1050 دلاری در بیت کوین در 1 دسامبر 2017، کمی بیش از 0.1 بیت کوین در هنگام خرید برایتان حساب می شد که دو سال بعد به قیمت حدود 742 دلار فروخته می شد و باعث ضرر 29 درصدی نیز برایتان می گشت.

صرف نظر از این موضوع، اگرچه وجود میانگین هزینه دلاری (DCA) قطعاً میتواند ریسک شما را در سرمایه گذاری ها کاهش دهد، بهتر است زمانی که قیمت بیتکوین بهطور غیرمعمول پایین است، خرید بیتکوین را انجام دهید

برای بررسی اطلاعات بیشتر در مورد چگونگی تشخیص استراتژی ها برای بررسی میانگین هزینه های دلاری می توانید بخش بعدی را مورد مطالعه قرار دهید.

۲) انجام عملیات خرید در صورت کم ارزش بودن منابع

در بررسی دارایی ها نشان داده می شود که، ارزش گذاری بیت کوین و سایر بخش های رمزنگاری بسیار دشوار است، زیرا به طور گسترده میتوان شاهد ایجاد ضررهای مالیاتی گسترده بود.

با وجود این، تلاشهای زیادی برای طراحی مدلهایی صورت گرفته است که میتوانند بازار را بهطور دقیق توصیف و حتی پیشبینی کنند. در صورت موفقیت این موارد، چنین مدلهایی ابزارهای بسیار مفیدی برای هر کسی که قصد سرمایهگذاری در بیتکوین را دارد می تواند باشد.

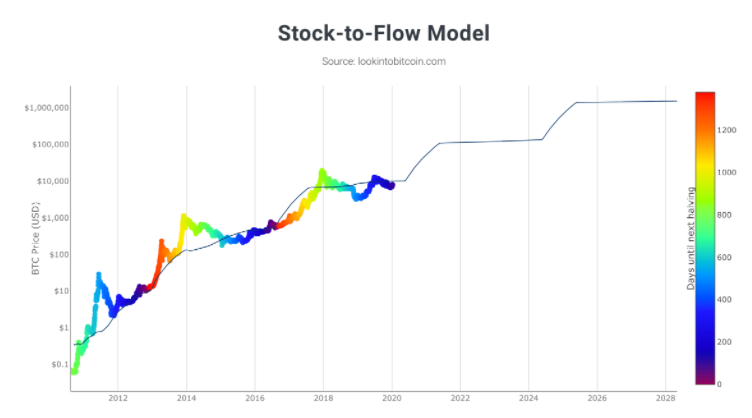

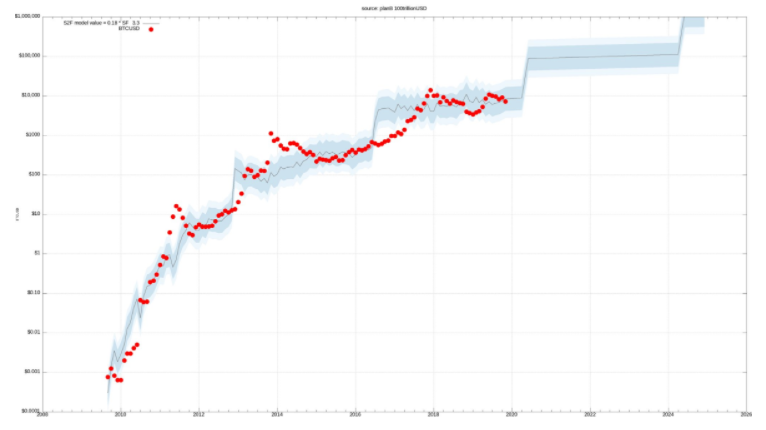

همانطور که مطرح خواهد شد این چنین مدل های تعداد اندکی در بازار دارند، اگرچه مدل stock to flow توسط شخصی به نام مستعار PLAN B اخیرا توسعه یافته است و در حال حاضر به عنوان یکی از امیدوارکننده ترین مدل ها در این بازار مورد استقبال قرار می گیرد.

در مورد بیت کوین، مدل stock to flow به سادگی نسبت تعداد واحدهای بیت کوین در گردش (عرضه در گردش) به جریان آن (مقدار بیت کوین تازه استخراج شده در هر سال) را توصیف می کند.

نسبت SF نشاندهنده تعداد سالهایی است که برای رسیدن به عرضه فعلی با نرخ فعلی تولید بیتکوین (نرخ جریان) زمان می طلبد، به عنوان مثال نسبت SF 100 به این معنی است که 100 سال طول می کشد تا استفاده از بیت کوین تازه استخراج شده با عرضه فعلی برابر شود.

تا کنون، مدل S2F ثابت کرده است که یکی از دقیقترین ابزارهای پیشبینی برای بازار بیتکوین است و توانسته است در دو دوره اخیر با دقت تکاندهندهای موارد را پیشبینی کند. به همین ترتیب، درد دوره های اخیر مثل سال 2018 و نیمه سال 2019 که بیت کوین ارزش قابل توجهی را از دست داده است، هبستگی های خاصی نسبت به هرسال وجود دارد.

یکی از مزایای اصلی مدل S2F، روشی است که با مقایسه ارزش مورد انتظار بیت کوین با قیمت فعلی آن در بازار برابر است و به وضوح نشان می دهد که چه زمانی ارزش بیت کوین بیشتر و یا کمتر شده است.

اگر این مقدار بالاتر از قیمت فعلی بازار باشد، بیت کوین را می توان کم ارزش دانست، در حالی که اگر ارزش مورد انتظار کمتر از قیمت فعلی بازار باشد، می توان ارزش بیشتری برای آن گذاشت.

فراتر از مدل S2F، نیز ما می توانیم از چندین شاخص اساسی فنی جهت فروش بیش از حد بیت کوین استفاده کنیم و بیت کوین را نیز می توانیم مورد بررسی قرار دهیم.

در این میان، شاخص قدرت نسبی یا RSI یکی از محبوبترینها است، زیرا به معاملهگران اجازه میدهد تا با اندازهگیری میزان تغییراتی که اخیرا در قیمت ها رخ داده ها، به راحتی تعیین کنند که فروش یک نوع ارز دیجیتال چگونه است.

ارزش RSI را می توان با سایر نقاط داده ترکیب کرد تا بتوانیم به تصمیم گیری های تجاری آگاهانه تر دست یابیم ، زیرا ارزش کمتر از 30 نشان دهنده فروش بیش از حد در بازار است و احتمالاً بازگشت قیمت نیز دارد ، در حالی که ارزش بالای 70 نشان می دهد که در بازار بیش از حد خرید انجام شده است و این امر یک نوع اصلاح سازی خواهد بود و یک آینده خوب را برایمان رقم خواهد زد.

صرف نظر از اینکه از چه روشی برای تعیین زمان کمارزش (یا فروش بیش از حد) بیتکوین استفاده میکنید، با خرید بیتکوین تا حد امکان این مقدار پایین می رود و شما می توانید میتوانید به یک مقدار خاص صعود کنید ، و این یکی از اهداف اصلی درهر استراتژی سرمایهگذاری است.

3) استفاده از سیستم های پیرو از روند BTC

یکی از رایجترین استراتژیهای سرمایهگذاری بیتکوین، استفاده از سیستم پیرو از روند بیتکوین است، که اساساً عمل خرید و فروش بیتکوین بر اساس روندهای شناختهشده بازار، با هدف به حداکثر رساندن سود و به حداقل رساندن ضرر است را نشان می دهد.

این سیستمهای پیرو از روند های خاص برای کمک به معاملهگران در تمامی قسمت های بازار مثل رفتن به بازار، براساس نحوه و الگو های خاص زمانی مختلف را نشان می دهد.

اگرچه دهها سیستم دنبال کننده جهت دنبال کردن روندهای مربوطه وجود دارد، سه مورد از محبوبترین آنها عبارتند از میانگین متحرک، ابرهای ایچیموکو و شمعهای آیکین آشی که در این بخش شامل می شود.

میانگین متحرک (MA)

میانگین متحرک متقاطع یکی از گرایشهای اصلی استراتژیهای زیر هستند، و زمانی اتفاق میافتد که میانگین متحرک با دوره کوتاهتر از بالا یا پایینتر دیگری با دوره طولانیتر عبور کند -زمانی که عبور میانگین متحرک کوتاهتر از میانگین با مقدار طولانی باشد ، این سیگنال صعودی در نظر گرفته میشود، در حالی که اگر از زیر بخش مورد نظرعبور کند، نزولی در نظر گرفته می شود.

ایچیموکو

ایچیموکو یکی دیگر از شاخص های محبوب است که برای نشان دادن وبررسی حرکت و جهت یک بازار استفاده می شود. شاخص ابری ایچی موکو شامل پنج خط اصلی می باشد که بالا و پایین ابر را در مقیاس اصلی نشان می دهد

با جستجوی سیگنال های متقاطع بین محدوده الف و ب، می توان نقاط ورودی برای معاملات طولانی مدت و کوتاه مدت را شناسایی کرد.

هیکین آشی

هیکین آشی شاخصی است که توسط بسیاری از معامله گران در تلاش برای فیلتر کردن برخی از نویزهای موجود در نمودارهای کندل استیک استفاده می شود. کندل های هیکین آشی را می توان برای کمک به ارائه بینش بیشتر در مورد بازارها، با در نظر گرفتن میانگین حرکت بازار و جهت ارائه پیش بینی های آینده به معامله گران استفاده کرد.

به طور کلی، معاملهگران معمولاً از برخی نرم افزارها برای کمک به شناسایی نقاط ورود و خروج نمودارها استفاده می کنند و بهطور خودکار در صورت وجود فرصت معاملاتی ممکن است هشدار هایی را به بخش کلی سیستم ارسال نمایند.

چندین ابزار مختلف در حال حاضر برای این مورد در دسترس است ، اما تریدینگ ویو محبوبترین آنهاست زیرا دهها شاخص مشتق شده از جامعه به صورت آنلاین در دسترس افراد قرار میگیرد ، که بسیاری از آنها دستورالعملهای گام به گام دارند

به طور کلی، سیستمهای پیرو از روند BTC میتوانند بخش مهمی از استراتژی سرمایهگذاری قدرتمند بیتکوین را تشکیل دهند، اما باید با احتیاط کافی استفاده شوند، زیرا عملکرد گذشته همیشه نشاندهنده موفقیت آینده نیست. اگرچه بازار اغلب نسبت به روشهای قابل پیشبینی حرکت میکند، بیتکوین و عملاً هر ارز دیجیتال دیگری بهخاطر بیثبات بودن ادامه یافته است و بهطور مرتب به هیچ وجه به برآورده کردن انتظارات افراد توجه نمیکند.

با این وجود، هنگامی که افراد بر اصول تسلط یافتند، بدون در نظر گرفتن سطح تجربه، میتوان از این ها به عنوان یک ابزار قدرتمند در سیستم های معاملاتی استفاده کرد.

4) نحوه علمکرد ربات های معاملاتی به طور خودکار

هنگامی که اکثر سرمایه گذاران ارزهای دیجیتال برای اولین بار معامله بیت کوین را شروع می کنند، معمولاً این کار را با انجام سفارشات به صورت خرید و فروش در یکی از پلت فرم های معاملاتی بیت کوین انجام می دهند. با انجام این کار، معامله گران می توانند، عوامل موجود در بازار را در نظر بگیرند و فرصت های معاملاتی را با مشاهده شاخص های مختلف معاملاتی و معیارهای بازار شناسایی نمایند.

با این حال، همانطور که معامله گران بیت کوین به طور فزاینده ای عملکردهای پیشرفته ای را باید انجام دهند بدین ترتیب نیازهای آن ها نیز بیشتر خواهد بود، بسیاری به دنبال راه حل های خودکاری می گردند که بتواند به نحوه آسان تصمیم گیری های تجاری و اجرای استراتژی سرمایه گذاری در حوزه معاملات بیت کوین کمک کند.

به این ترتیب، معامله گران ارزهای دیجیتال که به دنبال به حداکثر رساندن میزان موفقیت خود با هر وسیله ممکن هستند، اغلب توجه خود را به راه حل های معاملاتی خودکار معطوف می کنند که در این زمینه ابزارهای نرم افزاری هستند که برای تحلیل خودکار بازار طراحی شده اند.

پس از پیکربندی، این رباتهای معاملاتی خودکار نیز میتوانند بهطور خودکار معاملات را از طرف کاربر، بر اساس قوانین تنظیمشده در هنگام راهاندازی، انجام دهند.

از آنجایی که این رباتهای معاملاتی خودکار با استفاده از API l به صرافی متصل میشوند، این رباتها میتوانند بسیار سریعتر از آنچه برای افراد ممکن است به معاملات بازار واکنش نشان دهند.

به طور مشابه، اگرچه معاملهگران خبره اغلب میتوانند چندین معامله را به طور همزمان مدیریت کنند، رباتهای معاملاتی خودکار کاملاً در سطح دیگری فعال هستند و میتوانند در صورت لزوم صدها معامله را بهطور خودکار انجام دهند و یا روند هایشان را تغییر دهند. به این ترتیب، بدون داشتن ربات معاملاتی، عملاً غیرممکن است که در فضای معاملاتی با فرکانس بالا رقابت کنید.

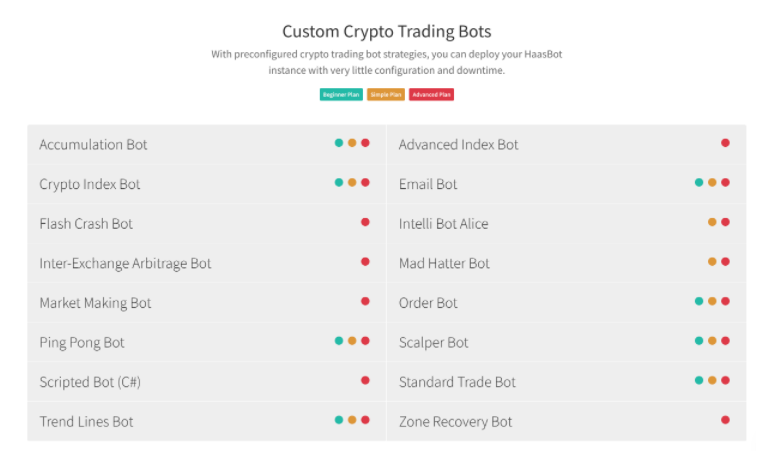

فراتر از این موضوع ، بسیاری از رباتهای معاملاتی خودکار نیز به کاربران این امکان را میدهند که استراتژیها را بین یکدیگر به اشتراک بگذارند، یا آنها را از یک بازار استراتژی خریداری کنند. آنها همچنین معمولاً چندین استراتژی معاملاتی از پیش تعیین شده را شامل میشوند، اگرچه اینها معمولاً فقط سطح فعالیت را که اکثر رباتهای تجاری خودکار میتوانند انجام دهند را تغییر می دهند.

با این اوصاف، رباتهای معاملاتی خودکار برای کسانی که برای اولین بار بیتکوین میخرند، می تواند ایده آل نباشد، زیرا به دانش معاملاتی قابل توجه و درک پویایی بازار نیاز دارند. به طور مشابه، اگرچه بسیاری از رباتهای معاملاتی یک طرح رایگان با عملکرد محدود ارائه داده می شود، بیشتر معاملهگران برای دسترسی به طیف کامل ویژگیهای موجود باید هزینه اشتراک ماهانه نیز بپردازند.

خوشبختانه، دستیابی به یک ربات معاملاتی معمولاً تلاشی ساده را می طلبند، زیرا دهها راهحل آماده وجود دارد، از جمله ربات تری کاماز ، شریمپی، هاز بات و پرافیت تریلر را شامل می شوند..

از طرف دیگر، برای کسانی که دانش پاین اسکریپت دارند، میتوانند از طریق تریدینگ ویو اندیکاتورهای معاملاتی خود را ایجاد کنند، یا اگر به دنبال چیزی سفارشی هستید، میتوانید با استفاده از پایتون یا یک زبان برنامهنویسی چیزی مشابه خواسته خودتان را بسازید یا سفارشی سازی کنید که از طریق پلتفرم تاپ تل هم امکان پذیر است.

5) در شرکت های بیت کوین سرمایه گذاری کنید

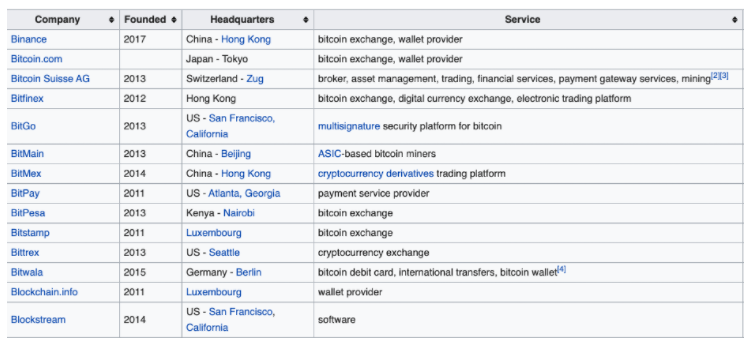

هنگامی که اکثر مردم به سرمایه گذاری در بیت کوین فکر می کنند، تمایل دارند ابتدا گزینه های واضح تر و اصلی را در نظر بگیرند، مانند خرید و نگهداری بیت کوین، یا معامله بیت کوین در بازارهای نقدی که بسیار برایشان مهم نیز تلقی می شود. با این حال، اغلب میتوان مستقیماً در شرکتهایی که این خدمات را ارائه میکنند، و همچنین شرکتهایی که با بهبود کاربرد بیتکوین و سایر ارزهای دیجیتال در تلاش برای بهبود پذیرش در صنعت هستند، سرمایهگذاری کرد. (البته در ایران این کار ممکن نیست)

این مورد همچنین میتواند شامل هر شرکت دولتی باشد که مستقیماً در معرض بیتکوین قرار ندارد، اما در عوض در صنایع مختلف کار میکند، مانند تولید سختافزار استخراج بیتکوین، توسعه، فناوریهای دفتر کل توزیع و حتی آن دسته از فناوریهایی که مکمل بیتکوین هستند مثل اینترنت اشیا و زنجیره های جانبی را شامل می شوند.

سهام این شرکت ها را می توان از طریق کارگزاری خریداری کرد که قادر به خرید و فروش سهام در بورسی است که در آن پذیرفته شده است، به عنوان مثال، بورس نیویورک (NYSE) یا بورس اوراق بهادار لندن از این نمونه ها است.

با این حال، تنها شرکتهایی که عرضه اولیه عمومی موفق (IPO) را برگزار کردهاند، برای معامله در بورسها در دسترس هستند. IPO ها رویدادهایی هستند که سهام شرکت را برای اولین بار برای عموم منتشر می کنند و تنها در سال 2019، چندین شرکت بزرگ در حوزه رمز ارزها موفق به انجام یک IPO موفق شدند، که Canaan Creative و سیلورگیت و کنان کریتیو را شامل می شود

فراتر از این موضوع، کسانی که به دنبال خرید سهام در شرکتهای خصوصی هستند، باید یا سهامی را از شرکتهایی که قبلاً در شرکت سرمایهگذاری کردهاند خریداری کنند یا در یک دور سرمایهگذاری خطرپذیر که توسط شرکت برگزار میشود، سرمایهگذاری کنند.

در آمریکا، هر دوی این گزینهها فقط برای سرمایهگذاران معتبر در دسترس هستند - افرادی که دارایی خالص بیش از 1 میلیون دلار و درآمد سالانه حداقل 200000 دلار دارند نیز در این امر شامل می شوند. به طور مشابه، خرید سهام شرکت از طریق بخش های تأمین مالی سهام معمولاً مستلزم حداقل سرمایه گذاری بزرگ می باشد.

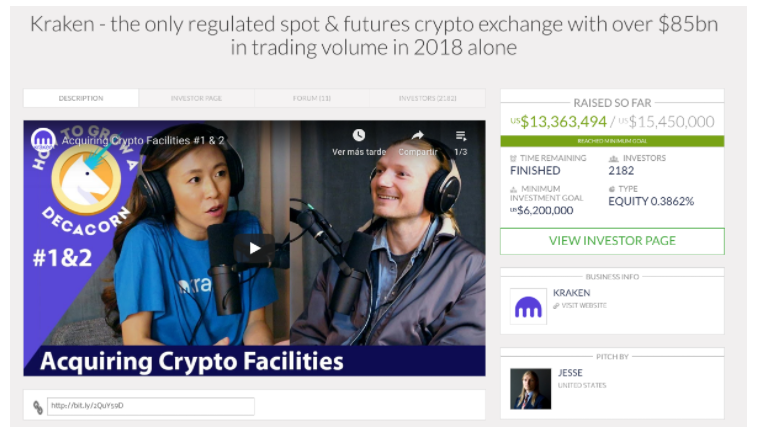

با این وجود، چندین شرکت مهم بیت کوین، از جمله بیت استمپ، کوین بیس، کراکن و شیپ شیفت در ازای سهام، پشتوانه سرمایه گذاری دریافت کرده اند. با این حال، سرمایهگذاری در شرکتها به این روش معمولاً تنها یک چشمانداز معقول در مرحله اولیه تأمین مالی است، زیرا بخش های بعدی تأمین مالی معمولاً فقط به شرکتهای سرمایهگذاری معروف یا صندوقهای پوشش ریسک ارائه میشوند.

به این ترتیب، معمولاً تنها با سرمایهگذاری در یک صندوق ریسک پذیر برجسته ، میتوان در معرض سهام شرکتهای بزرگ بیتکوین نیز قرار گرفت.

اگرچه سرمایهگذاری در شرکتهایی که فعالیتهای تجاری مرتبط با بیتکوین دارند میتواند چالشبرانگیز باشد، اما میتواند راهی برای بهرهمندی از رشد سریع صنعت ارزهای دیجیتال، بدون متحمل شدن خطرات نگهداری مستقیم داراییهای کریپتویی باشد که به طور همیشه در دسترس ما نخواهد بود.

هر چند که ممکن است، تعداد انگشت شماری از شرکت های بیت کوین شروع به تبدیل سهام به یک بخش ساده از طریق فرآیندی به نام ارائه توکن امنیتی (STO) کرده اند که شبیه به IPO است، اما سهام در عوض توسط توکن های امنیتی نشان داده می شود که در صرافی های دارایی های رمزنگاری شده معامله می شوند. در حال حاضر، تعداد معدودی از صرافیها، از جمله کوین بیس ، آرچاکس و هوبی گلوبال قادر به ارائه توکنهای امنیتی تنظیمشده هستند، اما این فهرست احتمالاً در آینده نزدیک گسترش خواهد یافت.

آیا بیت کوین ایمن و قانونی است؟

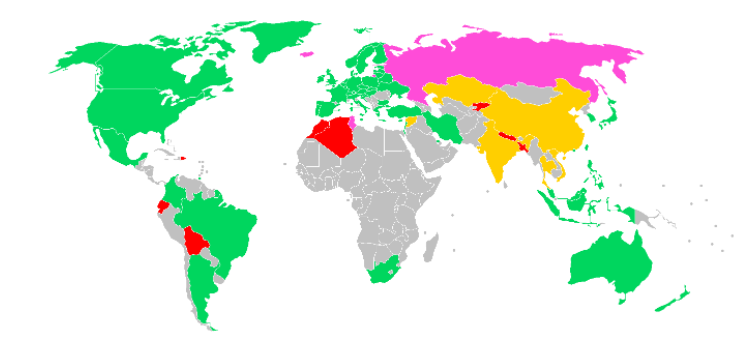

در بیشتر موارد، ارزهای رمزپایه مانند بیت کوین کاملاً قانونی هستند و تقریباً هر اقتصاد توسعه یافته راهنمایی قانونی در مورد نحوه استفاده بیت کوین برای اهداف مالیاتی ارائه می دهد. همانطور که مطرح می شود، بیت کوین در هیچ کشوری به جز السالوادور به عنوان ارز یا پول به رسمیت شناخته نمی شود و معمولاً به عنوان یک امنیت در نظر گرفته نمی شود. به همین دلیل، توسط مقامات مالی تنظیم نمی گردد و مورد بررسی قرار نمیگیرد.

به طور کلی، اکثریت قریب به اتفاق کشورها در عوض بیت کوین را دارایی می دانند و به همین دلیل می توان آن را مانند هر ملک دیگری با محدودیت و یا بدون محدودیت فروخت یا معامله کرد. در واقع، کشورهایی از جمله ایالات متحده آمریکا، بریتانیا، استرالیا و اکثر کشورهای اتحادیه اروپا، سرمایه گذاری بیت کوین را یک رویداد بدون مالیات می دانند، در حالی که اصلا دوست دارند آسیب هایی به این حوزه وارد شود.

با این اوصاف، تعداد انگشت شماری از کشورها استفاده از ارزهای دیجیتال را به طور کامل ممنوع کرده اند، در حالی که چندین کشور دیگر قوانین و مقرراتی دارند که تجارت آزاد و استفاده از ارزهای دیجیتال را محدود می کند. همانطور که مطرح می شود، بیت کوین در کشورهایی از جمله عربستان سعودی، پاکستان، بنگلادش و ویتنام غیرقانونی است، در حالی که کشورهایی مانند روسیه، چین و هند استخراج، تجارت و یا استفاده از بیت کوین را محدود می کنند.

علیرغم قانونی بودن بیت کوین در هر کشور دموکراتیک، هنوز تبلیغات منفی علیه بیت کوین وجود دارد، که بیشتر حول محور این تصور غلط است که بیت کوین ارزی ناشناس است و از این رو برای پولشویی استفاده می شود. با این حال، در حقیقت، بیت کوین را می توان در واقع یک مولفه مستعار در نظر گرفت، زیرا شما می توانید تراکنش های مورد نظرتان را بررسی نمایید، در حالی که بسیاری از آدرس های بیت کوین را می توان با یک هویت دنیای واقعی مرتبط کرد. این مورد می تواند را به ابزاری بسیار ضعیف برای انجام جرایم سایبری تبدیل شود. .

با این وجود، در صنعت ارزهای دیجیتال نیز کلاهبرداری وجود دارد ، به این معنی که هر کسی که به دنبال اضافه کردن بیت کوین به سبد سرمایه گذاری خود است، هوشیاری خود را در معاملات باید حفظ کند. اگرچه تنوع بسیار زیاد کلاهبرداری ها فهرست کردن همه آنها را عملاً غیرممکن می کند، اکثریت قریب به اتفاق آنها را می توان با انجام تحقیقات پیشینه کافی و سرمایه گذاری با پلتفرم های امن و معتبر مانند کوین بیش و جایگزین های مشابه آنها اجتناب کرد.

فراتر از این موضوع ، یکی از رایجترین راههایی که باعث اذیت صاحبات بیت کوین می شوند ، نصب برنامههای کیف پول جعلی ارزهای دیجیتال است. از طرفی، این برنامهها یا به عنوان یک مشتری کیف پول محبوب ظاهر میشوند یا ویژگیهای غیرواقعی را ارائه میکنند که باعث میشود آنها بیش از حد دارای ویژگی های مثبتی باشند

به همین دلیل، مهم است که فقط از برنامههای کیف پول صحیح برای ذخیره بیت کوین خود استفاده کنید و این برنامهها فقط باید از منبع اصلی دانلود شوند. به طور کلی، سرمایه گذاری در بیت کوین در همه کشورها به جز اکثریت کوچکی از کشورها کاملاً قانونی است. با این حال، مهم است که از وضعیت نظارتی بیت کوین در حوزه قضایی خود نیز مطلع باشد، زیرا این صنعت به سرعت در حال تحول است و مقامات نظارتی به طور منظم راهنمایی های جدیدی در مورد این وضعیت ارائه می دهد.

کجا می توانم در بیت کوین سرمایه گذاری کنم؟

علیرغم اینکه صنعت تجارت بیت کوین و ارزهای دیجیتال نسبتاً جدید هستند، دهه گذشته شاهد یک انفجار واقعی در تعداد و تنوع گزینه های مختلف سرمایه گذاری در دسترس مشتریان بوده ایم. به همین دلیل، کسانی که در بیت کوین سرمایه گذاری می کنند اکنون به یک اکوسیستم تجاری تقریباً کامل دسترسی دارند که از راه های ساده و پیشرفته برای قرار گرفتن در معرض بیت کوین تشکیل شده است.

با این حال، اگرچه در حال حاضر راههای متعددی برای سرمایهگذاری در بیتکوین وجود دارد، اما اکثریت قریب به اتفاق کاربران تمایل دارند ابتدا از طریق پلتفرمهای ورود ساده وارد بازار شوند، که میتوان آن را بهطور کلی بهعنوان فیات برای ارزهای دیجیتال روی بخش های مختلف و پلتفرمهای معاملاتی نقطهای توصیف کرد. این پلتفرمها به گونهای طراحی شدهاند که سرمایهگذاری در بیتکوین را تا حد امکان آسان میکنند و به سرمایهگذاران بیتجربه نیز اجازه میدهند تا بدون دردسر بیتکوین را دریافت کنند.

معاملات نقطه ای

به طور کلی، صرافیهای نقطهای پلتفرم انتخابی برای کسانی است که ابتدا نحوه خرید بیتکوین را یاد میگیرند، زیرا معمولاً از تبدیل فیات به کریپتو پشتیبانی میکنند و به مشتریان امکان میدهند بیت کوین و سایر ارزهای دیجیتال را با یک حساب بانکی متصل و همچنین به صورت اعتباری خریداری نمایند

این پلتفرمها همچنین عملکرد معاملاتی سادهای را ارائه میکنند و به مشتریان اجازه میدهند بیتکوین را در برابر سایر ارزهای دیجیتال مانند بیتکوین کش (BCH) و اتریوم (ETH) معامله کنند تا به یک سبد کامل معاملاتی دسترسی داشته باشند. با این حال، از آنجایی که اکثر صرافی های این بخش به گونه ای طراحی شده اند که تا حد امکان ساده و در دسترس باشند، اغلب فاقد ویژگی های معاملاتی پیشرفته هستند که اجرای برخی از استراتژی های معاملاتی را دشوار یا غیرممکن می سازد.

اگرچه دهها صرافی این گونه موجود است، اکثریت قریب به اتفاق کسانی که قصد سرمایهگذاری در ارزهای دیجیتال را دارند، از کوین بیس، کش اپ و یا کراکن استفاده میکنند، زیرا این پلتفرمها جزو امنترین و در دسترسترین پلتفرمها هستند.

کوین بیس

کوین یک صرافی رایج ارز دیجیتال مستقر در کالیفرنیا است که به کاربران اجازه می دهد بیت کوین و ده ها دارایی رمزنگاری دیگر را با پیوند دادن حساب بانکی خود یا از طریق یک کارت نقدی یا انتقال سیمی خریداری کنند. علاوه بر این موضوع می توان گفت که کوین بیس همچنین دارای یک کیف پول چند دارایی است و یکی از معدود پلتفرم های مبادله ای است که برای هر دارایی رمزنگاری ذخیره شده در سرورهای خود بخش های بیمه ارائه می دهد.

برنامه کش اپ

کش اپ یک اپلیکیشن موبایلی است که در iOS و اندروید در دسترس است و به گونهای طراحی شده است که به کاربران امکان میدهد تا در کمترین مرحله ممکن روی انواع داراییهای سنتی و رمز ارز سرمایهگذاری کنند. این اپلیکیشن توسط اسکوئر اینک ;i یک شرکت خدمات مالی برجسته که مانند کوین بیس نیز در کالیفرنیا مستقر است، توسعه یافته است.

کراکن

کراکن قدیمی تر از این سه پلتفرم است و از سال 2011 به عنوان یکی از اولین صرافی های بیت کوین راه اندازی شده است. مانند کوین بیس و کش اپ ، کراکن به مشتریان این امکان را می دهد که بیت کوین و سایر دارایی های رمزنگاری شده را با استفاده از حساب بانکی یا انتقال سیمی خود خریداری کنند و یک راه حل کیف پول امن برای ارزهای دیجیتال متعدد را ارائه می دهد.

معاملات مشتقه

فراتر از صرافیهای اصلی ، معاملهگران بیشتر ارزهای دیجیتال را از طریق صرافیهای مشتقات بیتکوین معامله میکنند، که به مشتریان اجازه میدهد انواع معاملات مشتقه را بین یکدیگر از طریق یک پلتفرم تطبیق متمرکز امن معامله کنند. این مشتقه ها میتوانند در قالبهای مختلفی ارائه شوند، اما آنهایی که معمولاً با بیتکوین مرتبط هستند، معاملات آتی، گزینهها و سوآپها هستند همه این مشتقات تا حدودی متفاوت هستند، اما میتوانند هم برای پوشش ریسک و هم برای برخی موارد در بازار استفاده شوند.

بخشی از دلیل محبوبیت صرافیهای مشتقه در میان کسانی که به دنبال سرمایهگذاری در بیتکوین هستند، به این دلیل است که به کاربران اجازه میدهند که معامله مارجین انجام دهند و این اساساً به این معنی است که معاملهگران میتوانند به طور موقت وجوهی را از خود پلتفرم صرافی یا سایر کاربران وام بگیرند تا معاملات بزرگتر از آنچه در غیر این صورت قادر به انجام آن هستند را انجام دهند.

معاملهگران میتوانند با انجام معامله مارجین ، تا 100 برابر مبلغ وثیقه خود را نگه دارند ، که معادل تبدیل یک موقعیت 100 دلاری به یک موقعیت 10000 دلاری است بنابراین سود (و زیان) را 100 برابر میکنند. با این حال، تعداد کمی از مبادلات مشتقات بیت کوین به صورت تنظیم شده انجام گرفته است، که همچنین به این معنی است که آنها نمی توانند تبدیل فیات به ارزهای دیجیتال را انجام دهند.

برخلاف صرافی های بیت کوین، پلتفرم های مبادله مشتقات بیت کوین نیزت عدادشان بسیار کمتر است به این ترتیب، بازار عملاً تحت تسلط سه مولفه اصلی به نام های بای بیت و دربیت و بیت مکس می باشد.

بیت مکس

بیت مکس یک صرافی مشتقات بیت کوین است که خارج از بخش اصلی فعالیت می کند. دارای انواع مختلف قراردادهای آتی و سوآپ ارزهای دیجیتال است که همگی با بیت کوین خرید و فروش می شوند. همانطور که مطرح می شود، بیت مکس بزرگترین صرافی مشتقات بیت کوین است و نقدینگی باورنکردنی و اهرمی تا 100 برابر ارائه می دهد.

دربیت

دربیت را می توان یک مبادله مشتقات بیت کوین برای مبتدیان در نظر گرفت زیرا دارای یک رابط کاربری ساده برای پیمایش است. این پلتفرم از سال 2016 شروع به کار کرده است و دارای قراردادهای آتی و اختیاری برای بیت کوین و اتریوم است که تا 100 برابر اهرم قابل معامله است.

بای بیت جدیدترین ورودی به این لیست است، اما به لطف تنوع زیادی از مشتقات رمزنگاری که ارائه می دهد و ویژگی مفید مبادله (کوین) سکه، به سرعت بازار را تحت تأثیر قرار داده است. مانند بیت مکس و دربیت ، بای بیت تا 100 برابر اهرم را برای آینده دائمی خود ارائه می دهد و همچنین رویدادهای ویژه اصلی و منظم را به ترتیب اجرا می کند.

به طور کلی، اگر شما سرمایه گذاری در بیت کوین را در یک صرافی نقدی یا از طریق صرافی مشتقه انجام میدهید ، احتمالاً به ترجیح شخصی شما و میزان منظمی که به دنبال معامله هستید بستگی دارد. با توجه به آنچه گفته شد، کسانی که به دنبال سرمایه گذاری با استفاده از میانگین هزینه دلار هستند تقریباً بهترین خدمات را از طریق طرافی ها خواهند داشت، در حالی که کسانی که نیازهای سرمایه گذاری پیشرفته تری دارند احتمالاً می خواهند مشتقات معاملاتی را در نظر بگیرند.

انواع

انواع  انواع اثبات سهام ارز دیجیتال (PoS)

انواع اثبات سهام ارز دیجیتال (PoS) انواع اثبات سهام ارز دیجیتال (PoS)

انواع اثبات سهام ارز دیجیتال (PoS) انواع اثبات سهام ارز دیجیتال (PoS)

انواع اثبات سهام ارز دیجیتال (PoS)

ساتوشی

ساتوشی  ساتوشی

ساتوشی